国有五大行上半年日赚约33亿元 工商银行持续领跑

中新经纬客户端8月31日电 (董文博)8月30日晚间,农业银行2019年中报数据公布,至此,国有五大行上半年业绩全部亮相。

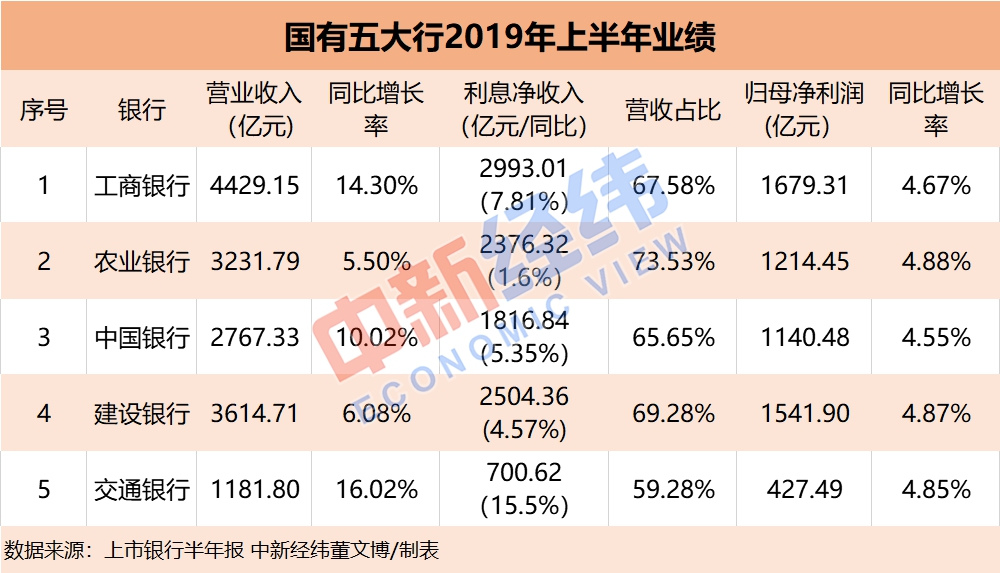

数据显示,上半年,五大行共计实现营业收入15224.78亿元,归属于母公司股东的净利润(下同)6003.63亿元,日赚约33.17亿元。

工商银行日赚近10亿元

整体来看,上半年五大行经营较为稳健,净利润同比增速维持在4.5%-5.0%之间。

数据显示,国有五大行中,“宇宙超级大行”工商银行的业绩依旧领跑,上半年实现营业收入4429.15亿元,同比增长14.3%;净利润1679.31亿元,同比增长4.67%;资产总额达29.99万亿元,距离30万亿元大关仅一步之遥。

据此对比计算,工商银行上半年净利润是贵州茅台(199.51亿元)的8倍有余;日均所赚逼近10亿元大关,达9.28亿元。

建设银行紧随其后,上半年实现净利润1541.90亿元;农业银行、中国银行和交通银行同期实现净利润分别为1214.45亿元、1140.48亿元和427.49亿元。

从业务构成来看,利息净收入仍是五大行的重要收入来源。数据显示,上半年五大行利息净收入同比增速均呈上升态势,贡献约60%-70%的营业收入。其中,农业银行上半年利息净收入同比增加 37.99 亿元至2376.32亿元,占上半年营业收入的比例为 73.5%,居于五大行首位。

不过,值得注意的是,与去年同期相比,今年上半年五大行净息差多数不断缩小,农业银行下滑的最多,达0.19个百分点至2.16%。不过,交通银行净息差为1.58%,上升0.17个百分点。

今年8月20日,形成机制改革后的LPR(贷款市场报价利率)首次公布,1年期为4.25%,利率市场化改革更进一步。谈及LPR给净息差带来的影响,各银行均表示目前看影响不大。

工商银行行长谷澍在业绩发布会上表示,银行确实看到净息差面临一定的压力,新的LPR报价机制实施对工商银行的净息差也会有影响,但影响是有限的。另外,使用LPR定价的部分主要是个人住房贷款和一些其它的个人贷款,个人住房贷款这部分应用LPR以后利率水平会基本稳定。

不良贷款率齐降

作为衡量银行资产质量的重量指标之一的不良率,同样备受关注。

根据业绩报告,上半年五大行不良贷款率均有所下降,改善最明显的为农业银行,不良贷款率由去年末的1.59%降至上半年末的1.43%。工商银行不良贷款率连续10个季度下降,目前为1.48%,但在报告期内居于五大行首位。

此外,农业银行也是上半年惟一一家实现不良贷款余额和不良贷款率“双降”的国有银行,其余四家国有银行上半年不良贷款余额均呈上升趋势。

在业绩发布会上,农业银行副行长王纬表示,2017年以来农业银行启动三年“净表计划”,坚持控新与降旧并重,加强重点领域的风险化解和不良资产的清收处置;下半年将做好大额风险治理化解,严控新发生不良贷款的反弹,多措并举加大不良资产的处置力度,如期实现三年“净表计划”和可比同业同比的水平。

另外,工商银行还在半年报中披露了理财子公司工银理财的经营数据。

工商银行介绍,工银理财今年6月6日正式开业,是公司的全资子公司,实收资本160亿元,主要从事公募理财产品和私募理财产品发行、理财顾问和咨询等资产管理相关业务以及中国银保监会批准的其他业务。

数据显示,工银理财上半年实现净利润0.81亿元;截至6月末,总资产为161.12亿元,净资产160.81亿元。(中新经纬APP)

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。